2020-02-2017:26

來源: 冷凍食品網 發布者:編輯2020年的開局被一場突如其來的疫情打亂,所有人目光齊聚“到家”業務,生鮮電商似乎正進入肉眼可見的窗口期。

但比起短期利好,壓力也在持續傳導:勞動力密集、供貨不穩定、運力緊張、用工成本攀升成為普遍面臨的問題。

疫情顯然是短期事件,生鮮電商一度因“燒錢”惹爭議,此番窗口期改變了哪些商業要素?旺盛需求與供給端緊張的現實落差下,暴露出行業怎樣的問題?窗口期結束,誰才能最終跨越時間周期?

1

生鮮電商迎來難得窗口期

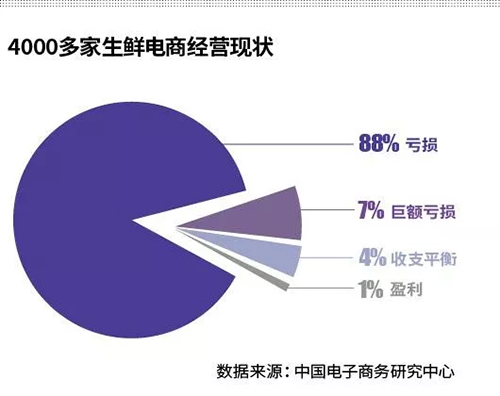

生鮮電商一路摸索至今,整個市場占有率僅有3%左右。

多數消費者把它當做線下渠道的一個補充,遠未成為“主流”。難點在于,生鮮電商的高履約成本和高損耗率。要解決這兩點,需要生鮮電商公司覆蓋密度足夠高的用戶群,且用戶有高頻的購買習慣。

曾經高歌猛進的“呆蘿卜”就敗在模型無法跑通上。2019年10月下旬,呆蘿卜被爆因經營不善導致資金鏈斷裂,而在這之前的9月,這家明星生鮮企業門店數量剛剛突破1000家,進駐四個省份在內的19座城市,月訂單量超過1000萬單。

![1582450139448431.png A`WH@3XCUO5H2]TO8EPYLON.png](/uploadfile/2020/02/23/1582449964925265.png)

“很多投資人認為呆蘿卜這種次日自提的商業模式,燒錢會相對更少。”峰瑞資本執行董事黃海說,“但諷刺的是,它卻是第一家爆雷的”。

在針對資金鏈問題的回應中,呆蘿卜創始人兼CEO李陽反思稱,“對增長的預期與需求太高,低估了生鮮的‘燒錢’速度,以至于造成了資金消耗過快。”而在這之外,低效的項目管理、低毛利率以及持續的用戶補貼,則將呆蘿卜進一步推入深淵。

在黃海看來,呆蘿卜爆雷反映的不是一家公司的問題,而是整個生鮮電商行業,在疫情爆發前,鮮有能跑正的經濟模型。

這也是為什么我們看到這次疫情帶來了難得的窗口期,一些原本生鮮電商領域不具備的“極端”要素:

第一個利好,各平臺獲客成本直接下降到0,毛利率提升,現金流改善。而此前的拉新成本非常高,達幾十塊錢,到家業務則將近“上百元”。

第二個利好是相對隱性的,即用戶大量涌入、一個區域內密度上升之后,會為平臺帶來整體成本的下降。

第三個利好,幫平臺獲取到平時難以觸達的“增量”用戶。疫情期間,不少年輕人都開始教父母如何線上買菜了。

第四個利好,高集中度的消費需求。不止是訂單密度集中,受疫情影響,葉菜類蔬菜、水果、豬肉、米面糧油蛋奶等特定生鮮產品需求普遍激增,登上各平臺TOP榜。

2

需求在前,攔路石在后

生鮮電商的短暫窗口期到來同時,一系列問題接連暴露出來:

1、生產端采摘、加工人員嚴重不足,成本上漲;

2、供應商貨品緊張、斷供現象時有發生;

3、物流受交通、防疫檢疫影響明顯,部分地區出現延遲/無法交付;

4、復工不同程度延后,“最后一公里”作業員工匱乏;

疫情期間,蔬菜成了“必備單品”,各地需求旺盛,但供給十分緊張。

在永輝生活·到家蔬果買手羅江英看來,受疫情影響,近期生鮮產品面臨兩大困境:一是農戶不下地,采摘和收割的生鮮貨品少;二是蔬菜不能長期備貨,備貨條件有限,重點蔬菜、大米,批發市場備貨量不足。

負責每日優鮮云南蔬菜基地采購的鄢世卿,在初二的時候接到消息,蔬菜生產基地工人短缺,且薪資也隨之拔高:200、300、400、500……“每天的人工費都蹭蹭漲,菜價也在上漲”。

整體物流狀況同樣不容樂觀。“人員沒有回來”,物流問題隨后逐漸顯現,不僅作業量大,對物流分揀、配送安全也有要求,但由于人員缺乏,致使到貨延遲現象仍有發生。

產地缺人、干線物流缺人,“最后一公里”問題也同樣尖銳。

對于超市、社區生鮮店來說,由于復工推遲及心理負擔的影響,一線員工人手嚴重不足,并且其中還有部分人力需要投入到防疫衛生工作。

配送方面,“自建+眾包”配送能力均出現不同程度受損。此外,拋開一部分囤貨需求,日常生消費峰谷特征明顯,這也使得配送壓力陡增,訂單無法按時交付現象時有發生;而一些社區物業出于安全考慮,不同幅度加強人員流動管控,禁止配送員進門,交付效率顯著下滑。

盡管各平臺的需求不斷上漲,但解決不了供給側的困境,長期來看,就將錯過疫情帶來的窗口期。

3

從短期到長期,誰能從中受益?

一系列現實問題擺在眼前,大浪淘沙的生鮮電商市場,誰才能最終跨越時間周期?

“對比單量的增長,更重要的是能否實現用戶留存,拋開留存去談增長沒有意義”,高榕資本董事總經理韓銳表示。

華興新經濟基金董事總經理牛曉毅則認為,核心在于三點:疫情過程能否提供穩定的商品、價格、配送速度和質量,也即是通過獲取消費者的信任,轉換成中長期價值。

“這個競爭激烈的紅海市場當中,大家都在糾結前置倉、開店、中心倉哪個好,市場上模式非常多,但模式不是問題的核心。”黃海認為,在第一梯隊的生鮮電商戰場當中,一點點商業模式的優化,不足以決定整個戰局,而是由團隊管控、供應鏈管控、場景性價比等綜合鏈條決定,“終局的商業模式肯定是復合型的,不同形態滿足不同用戶群。”

未來,我們認為,生鮮電商長期利好將在兩個方面顯現:頭部生鮮電商、零售商生鮮電商業務。

從供給端、零售端分別來看;

①供應鏈優勢:從疫情期間整體表現來看,強供應鏈掌控能力的頭部生鮮零售商優勢明顯。

②用戶教育的長期影響:比起短期0成本獲客,用戶線上買菜習慣更有長期價值。恢復常態之后,用戶會從不同APP當中進行比較,頭部生鮮電商最有可能從中受益。

零售商生鮮電商業務的長期利好體現在兩點:

①“農改超”再度獲益:與非典對“農改超”的推動類似,此次疫情結束之后,傳統渠道有望加快向商超轉移。對比歐美國家和地區,中國生鮮商超渠道銷售占比也有很大提升空間。招商證券綜合歐睿數據顯示,2019年中國生鮮商超渠道銷售占比僅為36%,而美國、英國、日本這一數據則分別高達66%、73%、69.50%。

②刺激零售商到家業務投入:零售商的生鮮電商是一項長期工程,需要對存量業務進行全鏈條的數字化升級,投入時間及成本受基礎數字化能力高低影響。

如此來看,窗口期結束之后,在有限的存量市場,生鮮電商年輕創業者還有一場求生“硬仗”。

來源:36氪 楊亞飛 詹妮妮

30000+

三萬家凍品經銷商5000+

五千家凍品上下游企業10億+

交易額10億