2023-09-0509:26

來源: 冷凍食品網 發布者:編輯2023年半年報披露告一段落。

無論好壞,企業們都按時交出了各自上半年的答卷,冷食君也在第一時間對相關食企做了關注。

除了大家最關心的營收、凈利情況,半年報中還有一些關鍵數據也暗藏了行業趨勢。

今天,冷食君就來梳理一下幾家凍品龍頭企業半年報中經銷商的數據,看看有什么變化,變化背后的原因又是什么?

1

上半年安井經銷商數量小幅增加

三全、惠發、千味央廚、海欣減少

說起梳理經銷商數據,冷食君第一個想到的就是安井食品。安井的經銷商無論是數量還是忠誠度業內都十分認可。

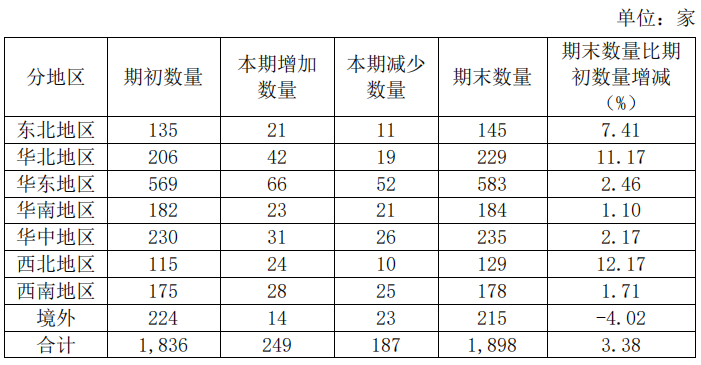

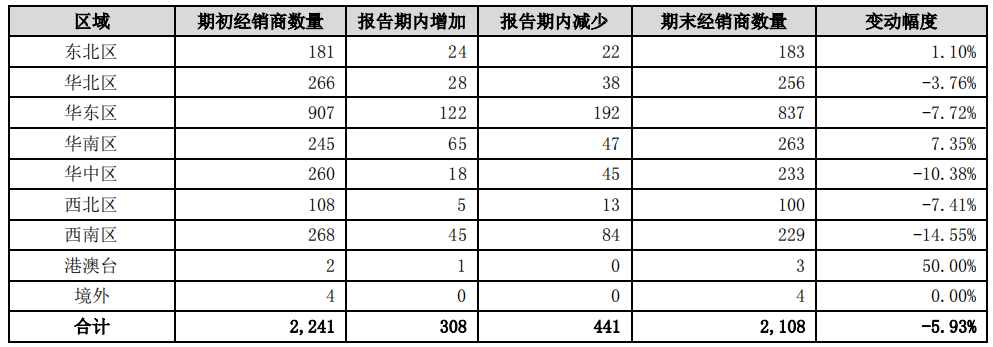

△安井食品2023上半年經銷商變動情況

今年上半年,安井的經銷商數量凈增62家,截止報告期末共有1898家,較報告期初增加了3.38%。其中華東地區經銷商數量最多,共有583家,并且還保持著增長的趨勢。而增幅比較亮眼的是西北地區和華北地區,期末數量較期初分別增長了12.17%和11.17%。另外值得注意的是,除了境外,其余地區的經銷商數量在今年上半年都出現了增長。

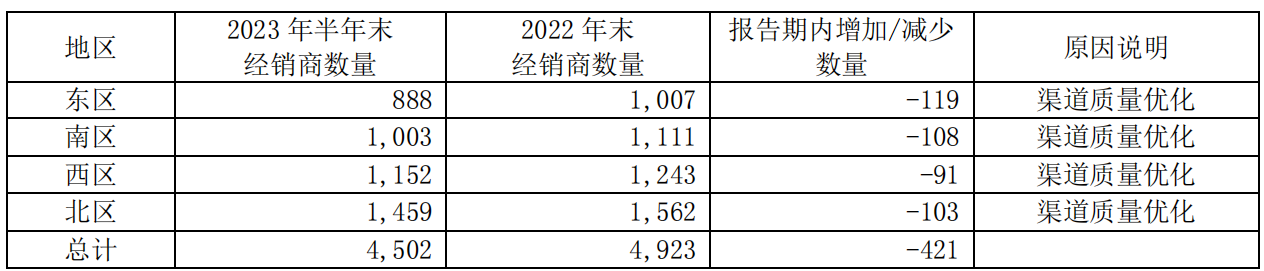

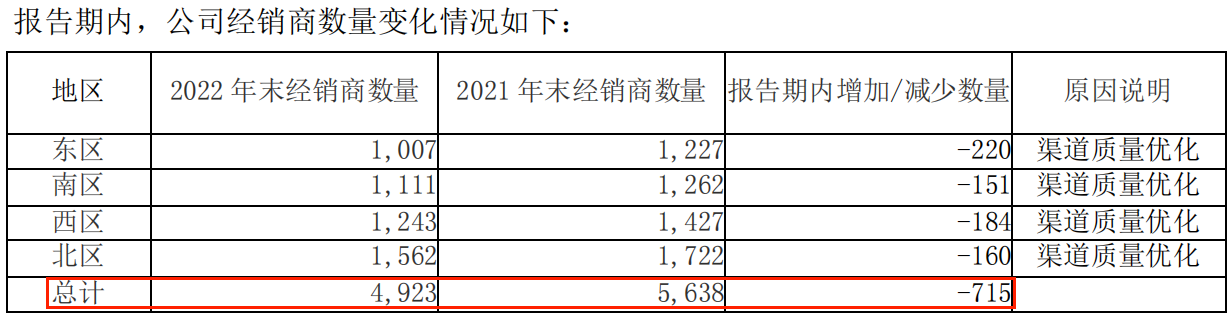

△三全食品2023上半年經銷商變動情況

作為行業內的老大哥,三全食品這些年積累了雄厚的經銷商資源。2023上半年,三全的經銷商數量出現了下滑,從2022年末的4923家減少到本次報告期末的4502家,共減少421家,并且東南西北四個區的數量都有一定幅度的減少,其中東區減少的數量最多,有119家。

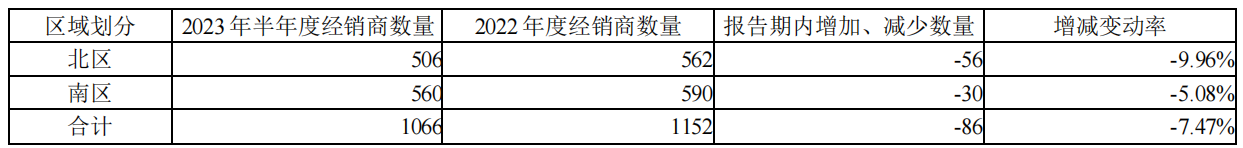

△千味央廚2023上半年經銷商變動情況

近幾年在行業內表現非常亮眼的千味央廚,今年上半年仍然延續了營收凈利雙增的良好趨勢。其中經銷渠道上半年營收4.67億,同比增幅10.12%,占總營收的一半還要多。但在經銷商數量上卻出現了小幅的回落。2023年半年度經銷商數量為1066家,相較2022年度的1152家減少了86家,降幅為7.47%。

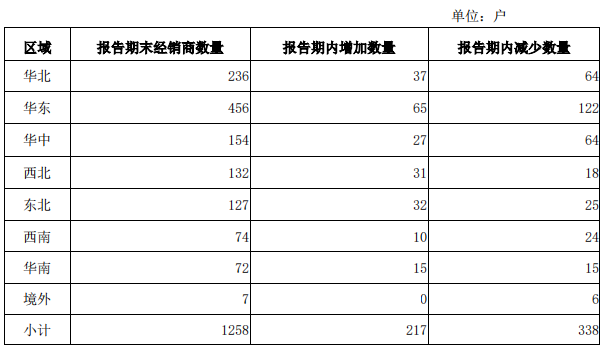

△惠發食品2023上半年經銷商變動情況

上半年經銷商數量出現較大變動的還有惠發食品,各區都出現了一定幅度的增減。截止報告期末,惠發共有經銷商1258家,報告期內增加217家,同時減少了338家,凈減少121家。

△海欣食品2023上半年經銷商變動情況

趕在最后一天公布半年報的海欣食品,經銷商數量同樣出現了下滑,由2022年年末的2241家變為2108家,共減少133家,減少幅度為5.93%,不過也不是所有區域數量都在下滑,像東北、華南、港澳臺地區還是略有增加。

2

經銷商數量變動背后的原因是什么?

對于上半年經銷商數量變動的原因,部分企業在半年報中給出了解釋。

經銷商渠道作為安井營收的最主要來源,一直以來都是安井所有工作中的重中之重,今年上半年也不例外。半年報中提到,公司自設立至今,建立了適合自身發展的經銷模式,其基本特點表現為在以“貼身支持”為核心的基礎上實施經銷商選擇、經銷商管理、經銷商支持、經銷商反饋。

所謂的”貼身支持“,就是幫助經銷商開拓C端超市、菜場等終端,協助經銷商開設線上直播間等新興營商模式,讓經銷商們從“坐商”變成“行商”。這樣不僅可以提升經銷商的盈利能力,還增加了粘性,形成良性循環。再加上積極推進渠道下沉的戰略,這兩年安井的經銷商數量一直保持增長態勢,2021年凈增619家,增幅高達59.92%;2022年凈增184家,增幅為11.14%。

而通過這么多年已經積累到足夠多經銷商資源的三全則選擇了另一種策略。在半年報中”經銷商變動情況表“的原因一欄,明確寫道是因為”渠道質量優化“導致的經銷商數量減少。三全表示,為了加強對客戶的服務質量,提升經銷商盈利能力,公司通過優化經銷商結構,推動經銷商減量增質。

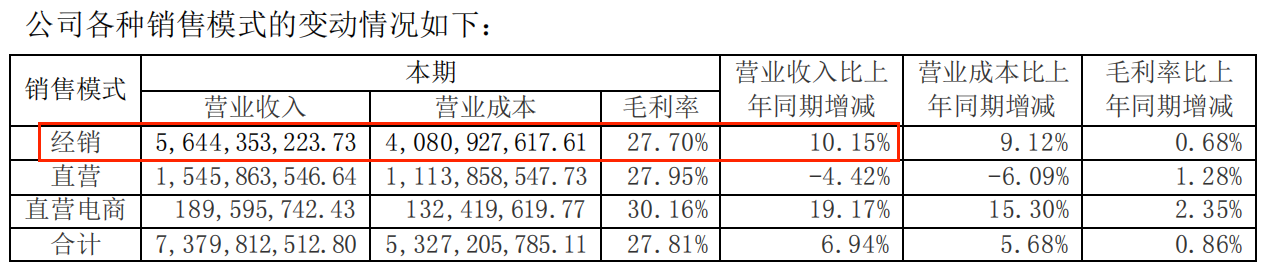

△三全食品2022年經銷商變動和各銷售渠道營收情況

事實上今年并不是三全第一年施行“減量增質”的策略,之前的2022年年報中就有提及。該策略使得去年三全的經銷商數量減少了715家,但與之相對應的,經銷渠道營收卻同比增長了10.15%,由此也說明“減量增質”的策略已經生效。

千味央廚雖然沒有直接解釋為何經銷商數量會減少,但半年報中分析了經銷商營收增幅較慢的原因,主要是由于去年同期基數較高所致,也算是從側面給出了答案。

報告提到,2022年1-6月份在外部環境影響下,受益于“保供”和團餐的業務需求,千味央廚的經銷商渠道2022年1-6月份增幅達到 27.41%,形成了一定的高基數,直接對今年的增幅造成影響。另外,2023年上半年部分社會餐飲渠道復蘇較弱,也對公司經銷商渠道的銷售產生了一定的影響。

冷食君查看了一下千味央廚的2022年年報,去年千味央廚經銷商數量為1152個,相比2021年的968個增幅達19.01%,這跟2023年半年報中給出的解釋正好相對應,由此也不難理解今年上半年經銷商數量為何會出現小幅回落。

3

新消費市場環境下

廠家和經銷商如何“相處”

作為很多企業尤其是食品企業最重要的銷售渠道之一,經銷商和廠家之間的關系一直都十分緊密。今天分析的這幾家公司,今年上半年,經銷商渠道的營收基本都占到總營收的一半以上,可謂功不可沒。

其實,這種情況在疫情的時候表現的更為明顯,因為餐飲渠道受阻,而包括商超及社區團購在內的零售渠道表現出色,可以說,疫情這幾年,經銷商幫廠家承擔了不少壓力。

不過隨著今年疫情放開,消費市場出現了新的變化,餐飲行業逐步復蘇,一些頭部的餐飲企業業績增長明顯,很多廠家又把渠道重心重新做了調整。

千味央廚在半年報中就提到,渠道策略上,直營渠道受益于餐飲復蘇,餐飲頭部品牌復蘇較快,2023年上半年公司核心策略是積極加大研發力度和服務現有大客戶,努力滿足大客戶的需求。而在公司重點發力的預制菜領域,除了通過經銷商渠道,專門為鄉村宴席等場景打造預制菜肴類,另一個重點就是圍繞核心大客戶需求做定制化和個性化開發。報告期內,千味央廚直營銷售渠道營收同比去年增加了71.01%,相較于經銷渠道同比10.12%的增幅更加亮眼。

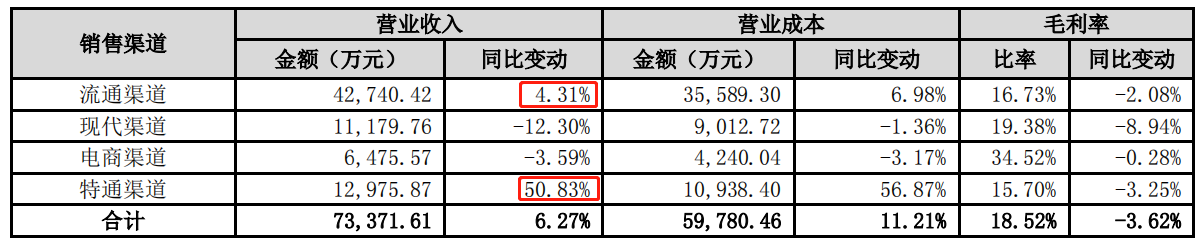

△千味央廚2023上半年各渠道營收情況

同樣的情況在海欣的半年報中也有體現。今年上半年,向大型連鎖餐飲、企事業單位直接供應產品以及包含公司出口業務的特通渠道營收增幅超50%,是所有渠道中增幅最大的,而傳統的經銷商渠道也就是流通渠道增幅為4.31%。

三全也在報告中提到,近年來,面對消費渠道和場景的不斷變化,公司迅速做出反應,及時改變傳統的以商超和大賣場為主的 TOC 渠道銷售方式,增加向餐飲企業銷售的 TOB 渠道,著力開發電商渠道以及農貿、生鮮連鎖渠道,更加強調場景化的產品研發,以適應和引領消費習慣的改變。

當然,經銷商數量的變動,除了企業渠道重心的調整,也有經銷商自身的原因。經過疫情“洗禮”,一些實力不足的經銷商因為承受不住壓力而被淘汰。之前年中調查的時候我們也曾走訪過一些經銷商,大家普遍反映今年上半年壓力是真的大,“卷”的特別厲害。有經銷商吐槽,現在是“不賣貨立馬死,賣了貨慢慢等死”,“客戶拉貨不結賬,然后還壓價,要賬太難”。

而一些大的經銷商則通過轉型來尋找新的出路,跨區域、平臺化發展,從單一進貨、賣貨的“批發商”變為“平臺商”。通過提升渠道控盤能力,不再過度依賴廠家,甚至推出自己的品牌和產品,進一步提高核心競爭力和抗風險能力。

無論是“相愛相殺”還是“合作共贏”,不可否認的是,經銷商和廠家都離不開彼此。就像有位業內資深人士說的那樣,“廠家和經銷商的關系,真的就像夫妻。經過相對象,看上了,然后談對象,結婚,再經過蜜月期、平淡期、七年之癢,再往后有的馬馬虎虎對付著過,有的離婚收場,有的也能過成模范夫妻。”

30000+

三萬家凍品經銷商5000+

五千家凍品上下游企業10億+

交易額10億