2024-11-0509:28

來源: 冷凍食品網 發布者:編輯上市企業2024年前三季度財報已經全部披露完畢。

“下降”成為今年前三季度的主基調,“賺錢難”、“壓力山大”,預制菜企業的業績確實不如之前那么“香” 了。

不過,得益于養殖成本下降、生豬行情回暖等外部因素和企業自身管理能力的提升,今年大部分生豬養殖企業凈利潤同比增長,取得傲人業績。

01

“豬王”牧原慷慨分紅45億元

生豬養殖企業賺得盆滿缽滿

根據多家上市生豬企業2024年前三季度業績報告或快報顯示,全線個股的業績呈現同比扭虧態勢。

從凈利潤來看,多元化、全產業鏈發展企業優勢更強,牧原股份、溫氏股份業績排名第一、第二,其次是雙匯發展、ST天邦,天康生物等,多數企業上半年盈利,仍有少數企業虧損,但多數大幅減虧;超八成企業凈利潤同比增長,少部分企業營收呈下滑趨勢。

整體來看,大部分企業凈利潤同比增長主要是養殖成本下降、生豬行情回暖以及企業在生產管理上的精益求精等因素共同作用的結果?。

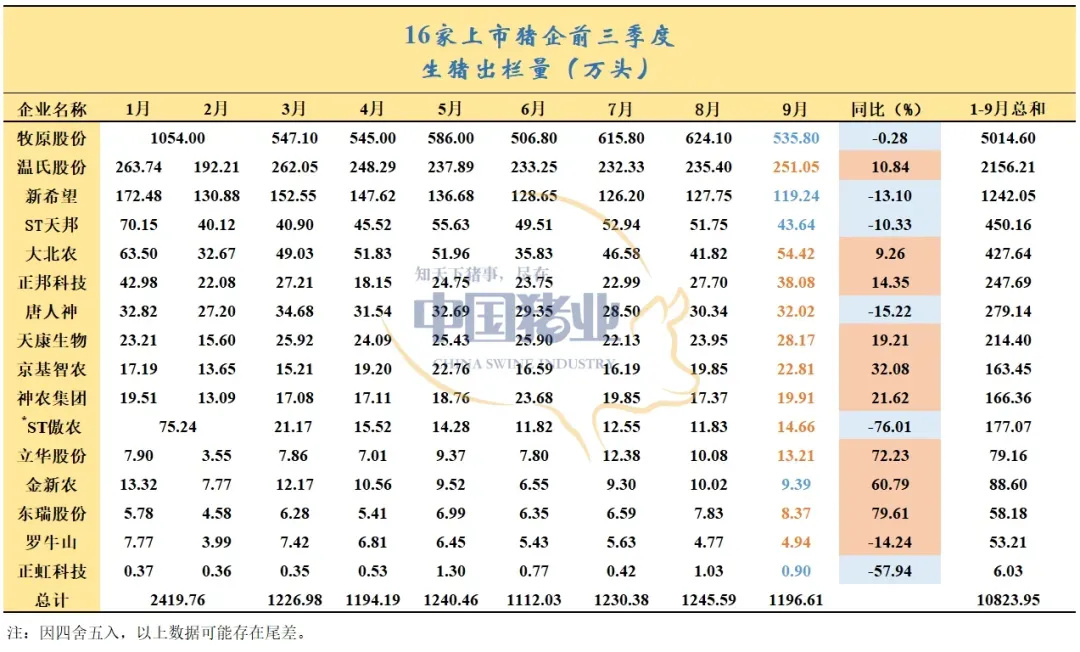

生豬出欄量來看,牧原股份遙遙領先,溫氏股份穩步提升;新希望出欄量窄幅下降,穩居全國第三;ST天邦和大北農生豬出欄量在400萬頭量級,其他多家企業出欄量在100-200萬頭量級。

△圖源:中國豬業

具體業績如下:

“豬王”慷慨分紅45億元:

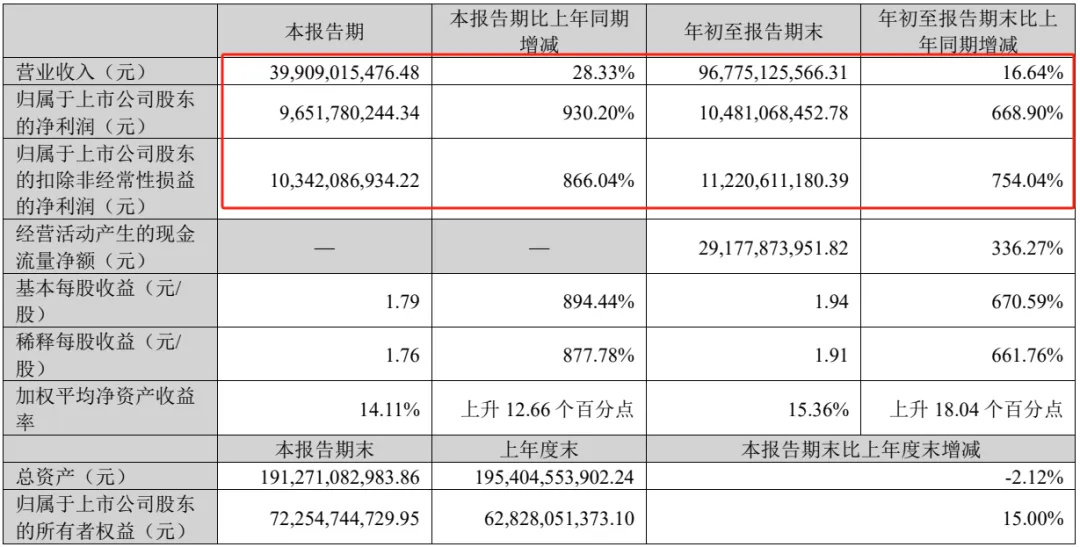

牧原股份,前三季度營收為967.75億元,同比增長16.64%;歸母凈利潤為104.81億元,同比增長668.90%,實現同比扭虧為盈。其中,第三季度營收為399.09億元,同比增長28.33%;歸母凈利潤為96.52億元,同比增長930.2%。

此外,牧原股份擬向全體股東每10股派發現金紅利8.31元(含稅),預計現金分紅45.42億元(含稅),占其2024年前三季度凈利潤的40.06%,超越2022年、2021年全年現金分紅總額。

據悉,這也是牧原股份上市以來首次在季報就向投資者分紅。同時,牧原股份修訂了《牧原食品股份有限公司未來三年(2024—2026年度)股東分紅回報規劃》,將每年以現金方式分配的利潤由不少于當年實現的可供分配利潤的20%調整至40%。

此前,牧原股份發布公告稱,擬使用自有資金或自籌資金以集中競價交易的方式回購公司股份,回購總金額30億元~40億元,回購股份擬全部用于員工持股計劃或股權激勵計劃。后續公告顯示,中信銀行為牧原股份提供24億元的專項貸款資金用于公司股份回購。

溫氏股份,前三季度歸母凈利潤64.08億元,同比扭虧。第三季度單季,公司凈利潤50.81億元,同比增幅超過30倍。從今年6月開始,公司生豬銷售價格明顯回升;前三季度,公司擬分紅9.95億元。

雙匯發展,前三季度營收約439.99億元,同比減少4.75%;歸屬于上市公司股東的凈利潤約38.04億元,同比減少12.08%;基本每股收益1.0981元,同比減少12.08%。

ST天邦,前三季度業績預計扭虧,凈利潤約13.01億元—13.51億元,較去年同期大幅扭虧。公司第二季度和第三季度主營業務生豬養殖實現盈利,前三季度扣除非經常性損益后的凈利潤預計為1.19億元—1.69億元。

天康生物,前三季度實現營業收入130.87億元,同比下降11.01%;凈利潤5.66億元,同比扭虧;其中第三季度凈利潤2.89億元,同比增長606.08%。

正邦科技,前三季度營收約58.37億元,同比增加0.89%;歸屬于上市公司股東的凈利潤約3.01億元,同比增加110.67%;基本每股收益0.0325元,同比增加104.09%。

新希望,前三季度公司實現營業收入772.09億元,同比下降27.67%;歸母凈利潤1.53億元,同比扭虧;扣非凈利潤3799.65萬元,同比扭虧;經營活動產生的現金流量凈額為82.74億元,同比增長24.14%;

大北農,前三季度營收約201.42億元,同比減少15.83%;歸屬于上市公司股東的凈利潤約1.33億元,同比增加114.69%。

國泰君安證券表示,生豬養殖板塊三季度盈利豐厚,量、價、重均高于2023年同期。往后看四季度,量和價預計也將有同比明顯增長。橫向進行板塊間比較,當前業績和下季度業績同比高增速,2025年的豬價預期也將繼續上調,因此板塊間比較來看,生豬養殖板塊的配置優勢明顯。

02

預制菜業績承壓,“下降”成為今年主基調

從前三季度來看,預制菜企業多數實現了盈利,然而,大部分企業的凈利潤增速出現下滑趨勢,具體到不同類型的企業,業績也有所分化。

根據梳理以下13家預制菜相關企業:安井食品、味知香、千味央廚、惠發食品、三全食品、得利斯食品、海欣食品、龍大美食、雙匯發展,立高食品,廣州酒家、巴比食品,五芳齋(排名不分先后)。整體前三季度數據顯示:

營收實現正增長的有安井食品、廣州酒家、立高食品、千味央廚、海欣食品、巴比食品等6家企業;80%的企業前三季度凈利潤同比下滑,而且下降幅度不低,可見大部分都賺的更少了,賺錢也更難了。

來看具體數據:

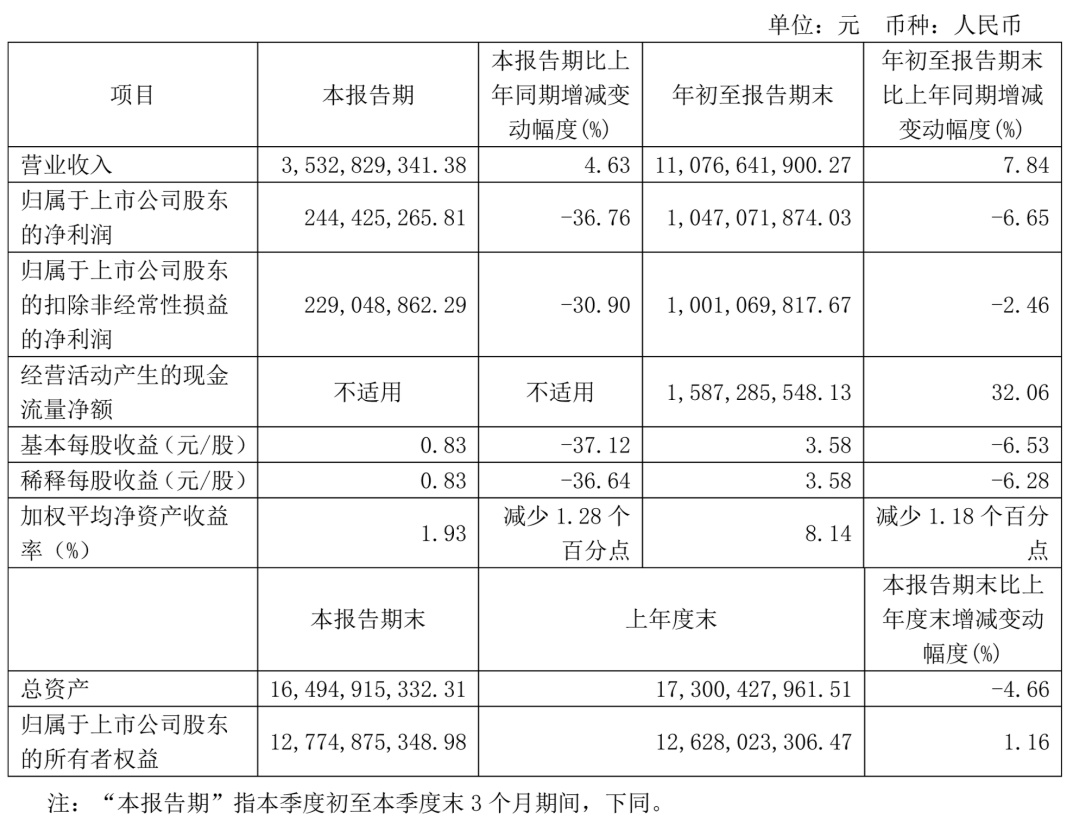

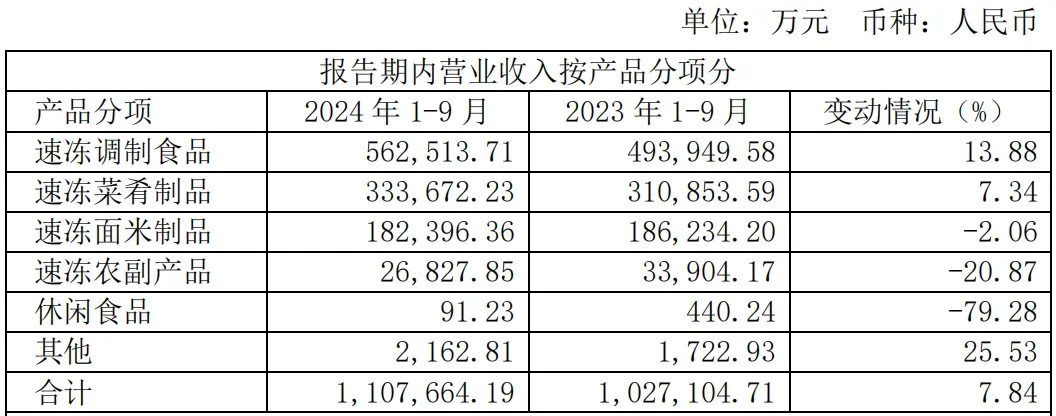

在預制菜領域表現亮眼的安井食品。今年前三季度延續了增長態勢,共實現營收110.77億元,同比增長7.84%;歸母凈利潤10.47億元,同比下降6.65%;扣非凈利潤10.01億元,同比下降2.46%。其中,第三季度實現營收35.33億元,同比增長4.63%;歸母凈利潤2.44億元,同比下降36.76%;扣非凈利潤2.29億,同比下降30.90%。

從前三季度整體表現來看,其預制菜業務依然強勁,成長為公司第一大業務,營收增速明顯。不過,與前幾年迅猛的成長速度相比,安井食品的菜肴制品業務已顯增長乏力。2024年前三季度,其菜肴制品的增速為7.34%,而2023年同期為47.46%,2022年同期為 129.57%。在經銷商數量上面,前三季度安井的經銷商數量仍保持增長的態勢,期末數量較期初數量增長了5.35%。除了華南和西南地區,其余各區的經銷商數量都實現了不同幅度的增加。

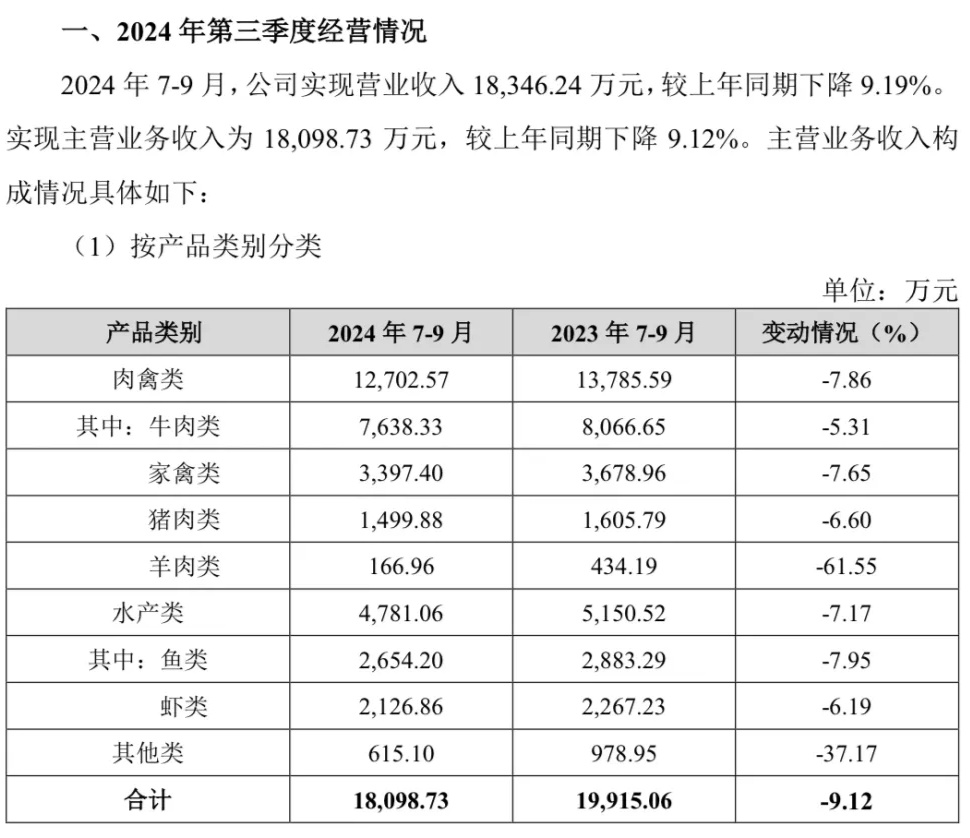

“預制菜第一股” 味知香。今年第三季度實現營收1.83億元,同比下降9.19%;歸母凈利潤2543.54萬元,同比下降21.81%;扣非凈利潤2458萬元,同比下降22.28%。

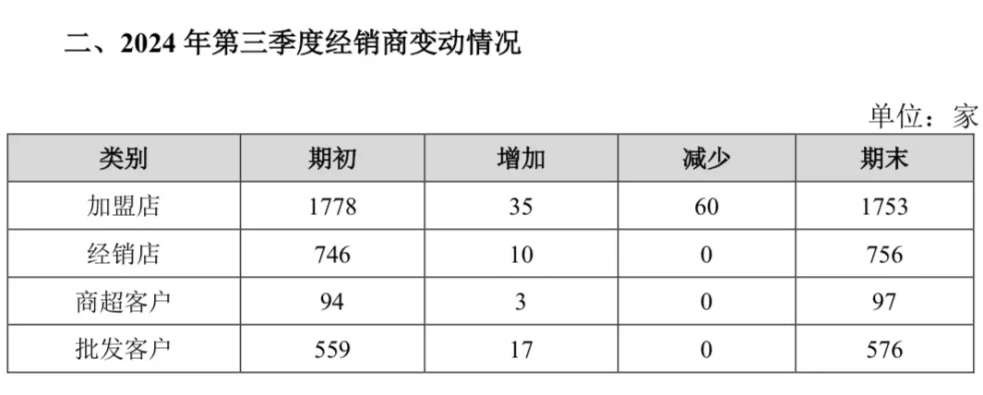

從味知香披露的經營數據來看,各類產品越來越不好賣影響了利潤端表現。今年三季度,味知香的系列產品,相比2023年第三季度,都處于直接下滑狀態。同時,加盟商開店速度下降,三季度新開加盟店數量增加35家(關店數量為60家),僅為去年同期水平的近三分之一(2023年三季度,味知香新開加盟店數量為91家,關店數量為66家。)也對業績產生了一定的影響。

千味央廚,前三季度營收約13.64億元,同比增加2.7%;歸屬于上市公司股東的凈利潤約8155萬元,同比減少13.49%;基本每股收益0.84元,同比減少24.32%。第三季度實現營業收入4.72億元,同比下降1.17%,歸屬于上市公司股東的凈利潤為2222.66萬元,同比下降42.08%;扣非凈利潤2268.12萬元,同比下降23.54%。根據財報,雖然千味央廚營業收入增長,但歸屬上市公司股東的凈利潤卻同比下降了。一方面,千味央廚的營業收入取得了不錯的成績,這在一定程度上反映了市場需求的恢復。然而,凈利潤的下降則意味著企業的盈利能力受到了影響,面對行業競爭和成本壓力,接下來千味央廚需要采取多項措施以應對當前的困境。

惠發食品,今年前三季度共實現營收13.03億元,同比下降0.12%,歸母凈利潤-2824.51萬,虧損同比縮小5.71%。分產品來看,供應鏈品類表現亮眼,前三季度營收3.48億,躍居所有品類榜首,同比增長18.58%;而營收增速最大的是餐飲類,同比增長618.75%;中式菜肴營收1.3億,同期下降18%;銷售模式方面,經銷商渠道營收仍占大頭,營收7.69億,但較去年同期有所下降;表現比較好的是終端直銷模式和供應鏈模式,同比增長75.39%和12.97%。整體來看,其主要營收貢獻仍來自丸制品、油炸品等傳統速凍食品業務,預制菜對其大幅減虧的貢獻不大。

三全食品,前三季度實現營業收入51.25億元,同比下降5.35%;歸屬于上市公司股東的凈利潤3.94億元,同比下降28.61%;歸屬于上市公司股東的扣除非經常性損益的凈利潤3.13億元,同比下降35.43%;基本每股收益0.45元。三全表示,本期營業收入降低主要為集采業務延期所致。

海欣食品,前三季度公司實現營業收入11.41億元,同比增長0.67%。歸屬于上市公司股東的凈利潤為-2389.93萬元,同比下降750.84%。

得利斯,前三季度實現營收20.82億元,同比下降10.01%;歸屬于上市公司股東的凈利潤為663.01萬元,同比下降76.51%;歸屬于上市公司股東的扣除非經常性損益的凈利潤457.71萬元,同比下降83.43%。

龍大美食,前三季度實現營業收入80.14億元,同比下降20.70%;歸母凈利潤7304.1萬元,同比扭虧;扣非凈利潤7029.85萬元,同比扭虧。

雙匯發展,前三季度實現營業收入439.99億元,同比減少4.75%;實現凈利潤38.04億元,同比減少12.08%。第三季度,實現營業收入164.06億元,同比增長4.06%;實現凈利潤15.08億元,同比增長1.18%。

巴比食品,前三季度實現營業收入12.1億元,同比增長2.04%;歸屬于上市公司股東的凈利潤1.94億元,同比增長25.68%。前三季度,該公司累計實現特許加盟銷售收入9.13億元,同比增長0.28%,其中第三季度收入同比缺口相比二季度有所收窄(由-3.02%縮窄至-2.15%)。門店拓展方面,2024年前三季度穩步開拓了835家加盟門店,基本符合年初預期及公司當前經營計劃。

廣州酒家,前三季度實現營業總收入41.03億元,同比增長5.86%,實現凈利潤4.48億元,同比下降8.87%,基本每股收益為0.79元。其中,2024年第三季度,公司實現營業總收入21.91億元,同比增長2.27%;實現凈利潤3.90億元,同比減少5.35%。從歷史數據來看,由于中秋節是月餅消費的主要時間節點,因此第三季度也成為廣州酒家歷年最主要的業績貢獻時點。

立高食品,前三季度立高共實現營收27.17億元,同比增長5.22%;歸母凈利潤2.03億元,同比增長28.21%;扣非凈利潤1.91億元,同比增長31.32億元。第三季度實現營收9.36億元,同比下降1.11%;歸母凈利潤6783.33萬元,同比增長35.07%;扣非凈利潤6655.26萬元,同比增長57.43%。按產品類別看,冷凍烘焙食品收入占比約58%,下降主要原因為商超渠道影響所致;烘焙食品原料(奶油、醬料及其他烘焙原材料)收入占比約42%,主要貢獻因素為稀奶油新品的穩健增長。

五芳齋,前三季度實現營業收入20.48億元,同比減少15.20%;歸屬于上市公司股東的凈利潤2.10億元,同比減少12.80%;基本每股收益1.09元。2024年第三季度實現營業收入4.67億元,同比減少15.04%;歸屬于上市公司股東的凈利潤-2308.37萬元,基本每股收益-0.12元。

國聯水產,前三季度來看,今年年初至報告期末,國聯共實現營收30.13億元,同比下降24.14%;歸母凈利潤-7955.99萬元,同比增長66.17%;扣非凈利潤-9509.85%,同比增長60.77%。第三季度實現營收9.91億元,同比下降22.26%;歸母凈利潤-9710.05萬元,同比下降99.42%;扣非凈利潤-9750.60萬元,同比下降92.77%。

結語

綜上,預制菜巨頭們的業績確實不如之前那么 “香” 了。一方面,今年以來,“消費降級、市場競爭加劇、產品同質化”等問題,給預制菜企業帶來了挑戰;另一方面,企業自身的業務結構、產品策略等也需要不斷調整和優化。

當然,任何一個行業的發展都不會是一帆風順的。預制菜在近幾年取得高速增長,是一系列因素共同作用的結果:疫情三年催熱宅經濟,或主動或被迫減少外出就餐的年輕人投向簡單方便的預制菜懷抱,提振了C端銷量;餐飲企業拼命提高效率、壓縮成本,B端需求持續旺盛。

但這些因素不會一直發揮作用。消費者變得越來越挑剔,對預制菜的顧慮也越來越多;餐飲業掀起了一股現炒現制的風潮,許多品牌都打出“全現炒”“零預制菜”等標簽,未來很可能會影響預制菜在B端的走勢。

接下來,企業更需要不斷創新,提升產品品質和服務水平,以應對市場的變化,重新找回曾經的“香氣”!

30000+

三萬家凍品經銷商5000+

五千家凍品上下游企業10億+

交易額10億