2022-04-2709:25

來源: 冷凍食品網 發布者:編輯昨日晚間,海欣食品發布了2021年年報,2021年公司營收15.5億元,同比下降3.45%;歸母凈利潤-3443.45萬元,同比下降148.49%;扣非凈利潤-4359.47萬元,同比下降173.08%。

一同公布的還有2022年一季報,報告期內,海欣食品營收約3.78億元,同比減少9.53%;凈利潤約1935萬元,同比增加51.09%。

冷食君注意到,2021年在營收方面,速凍米面、速凍菜肴制品占比增幅明顯,還有哪些需要關注的地方,一起來看看吧。

1

2021年營收、凈利雙降

速凍米面、菜肴制品營收比重大幅增加

報告顯示,海欣食品2021年度主營收入為15.5億元,同比下降3.45%;歸母凈利潤-3443.45萬元,同比下降148.49%;扣非凈利潤-4359.47萬元,同比下降173.08%。

△圖片來源:證券之星

值得注意的是,作為行業傳統旺季的第四季度,凈利卻出現了大幅下降。2021年第四季度,公司單季度主營收入4.68億元,同比下降13.15%;單季度歸母凈利潤-377.66萬元,同比下降174.83%;單季度扣非凈利潤-691.12萬元,同比下降82.49%

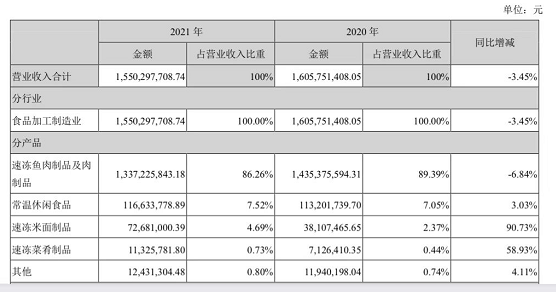

在營業收入構成方面,分產品來看,速凍魚肉制品及肉制品仍占絕對比重,占總營收的86.26%,營收金額為13.37億元;剩下幾類為常溫休閑食品、速凍米面制品、速凍菜肴制品以及其他,占比分別為7.52%、4.69%、0.73%和0.80%。

與之形成鮮明對比的是,速凍魚肉制品及肉制品營收同比2020年減少了6.84%,但以蛋黃燒麥、流沙包為代表的速凍米面制品以及以脆毛肚、巴沙魚片為代表的速凍菜肴制品則同比大幅增加了90.73%和58.93%。

對于這個變化,年報中也特別提到,近幾年傳統中低端速凍魚肉制品市場的同質低價競爭情況愈演愈烈,海欣食品在中高端產品發力,跳出中低端價格戰的紅海;同時走產品差異化競爭路線,收購江蘇百肴鮮為海欣提供了全新速凍面點產品系列,新的產品矩陣提高了公司產品的豐富度,成為新的業績增長點。

而在銷售模式方面,雖然流通渠道仍為營收最主要渠道,占總營收比重的六成以上,但電商渠道和特通渠道的表現十分搶眼,2021年電商渠道營收同比增長40.13%,特通渠道則同比增長了69.85%。目前,海欣線上渠道已覆蓋天貓、京東、樸樸、叮咚買菜、每日優鮮、興盛優選等電商平臺。

另外,昨晚一同公布的還有2022年一季報,報告期內,海欣食品營收約3.78億元,同比減少9.53%;凈利潤約1935萬元,同比增加51.09%

2

競爭加劇、成本上升、費用增加

多方原因導致虧損

關于2021年虧損的原因,年報中也做了解釋:

1.下游消費環境變化、行業競爭加劇影響銷售收入增長。下游零售市場方面,2021年后疫情時代部分疫情初期的非理性消費、囤貨性消費減少,尤其是商超和BC類渠道消費量明顯下降。同時2021年不同區域疫情反復情況也導致相應區城的物流、存儲和正常銷售受阻,抑制了局部地區的銷售增長。近兩年行業多家頭部企業均有產能擴張,產能消化壓力增加,行業競爭加劇,為應對競爭,維持市場份額,公司不得不加大促銷力度,導致除魚極以外的產品2021年銷售單價均有所下降。

2.渠道和產品結構變化拉低綜合售價,影響毛利率水平。

受下游消費環境相對低迷、社區團購和到家業務等新業態的擠壓等雙重作用,2021年公司商超和BC渠道的銷售收入同比下降了近30%,而以上渠道是公司高毛利產品的主要銷售渠道,由此導致公司綜合毛利率下降。

3.內外部因素共振導致成本上升,進一步降低毛利率。

2021年受疫情和國際環境影響,大宗商品價格出現大幅上漲,公司生產所需的原材料、人工、能源、運輸等成本均出現不同程度的上漲。同時為緩解近幾年日益突出的產能供應不足問題,公司于2020年前后采用并購、租賃和自建的方式擴充產能,導致公司綜合產能利用率偏低、相關人員和費用增加拉高單位成本,進一步降低公司綜合毛利率水平。

4.收入末達預期費用及費用率提升,降低盈利水平。

費用方面,因疫情時期社保減免等政策逐漸取消,員工薪酬及福利費用同比增長較多;基于2021年的行業環境公司在年初制定的預算相對激進導致上半年市場費用、促銷員薪酬、商超費用等投放相對較多。

5.長期股權投資和商譽減值,增加虧損幅度。

3

行業洗牌、消費環境改變

產品創新和品牌升級迫在眉睫

我國速凍食品行業近年來保持了較高速的增長。隨著我國居民收入水平和城鎮化率不斷提高,生活節奏加快以及居民消費習慣的改變,速凍產品消費場景變得更加豐富,加上冷鏈物流的快速發展,多重因素促使速凍食品行業未來有望保持持續增長。

速凍魚肉制品與速凍肉制品行業持續了多年的整合洗牌期,隨著國內行業頭部企業借助“后疫情時代”消費者消費習慣的變化,不斷推進全國化布局和產品結構迭代,以及先入為主的品牌優勢,頭部企業競爭力和規模效應有望不斷增強。加之食品安全和環保監管日趨嚴格,部分不規范的中小作坊式企業預計逐步退出市場,使低價競爭的環境有所改善,市場份額不斷向頭部企業轉移,頭部企業的品牌優勢會逐步凸顯并進一步提高。

2021年原材料價格上漲,大宗商品價格波動引起包裝、輔材等價格漲幅明顯,速凍食品行業在生產端承壓,銷售端同時面臨社區團購等新渠道較大沖擊,商超渠道的客流下降,主流速凍食品企業商超渠道收入影響明顯。疫情改變了消費者購物偏好、頻次以及場景,作為消費主力的年輕一代,他們善于利用互聯網技術手段,利用“安利”、“種草”、“拔草”等形式,選擇更加有實力、更加健康、更加放心消費的食品,也促進了電商渠道滲透率的提升。渠道正在不斷裂變和相互迭代演進,為速凍食品的銷售提供了新的發展機遇。

總體來說,行業中長期向好趨勢不變。冷庫、冷鏈運力等物流基礎設施的進一步完善,能夠降低食材損耗,加大速凍食品輻射半徑,消費升級趨勢和消費行為習慣變遷,市場需求的增長,國家法規政策的支持和監管體系的健全,都將促進行業市場份額進一步向具備品牌、規模、渠道、資金優勢,以及內部管控能力和產品研發創新能力的綜合實力強的行業領先企業集中,行業兩極分化的競爭格局將進一步加劇。

△圖片來源:網絡

為了順應行業發展,年報中提到,未來海欣食品將繼續圍繞高值、低脂白色蛋白為代表的食品大消費品板塊業務,夯實大海欣速凍魚(肉)制品、擴大魚極為代表的中高端戰略品類和培育休閑常溫魚肉制品、速凍米面制品和速凍菜肴制品,做大、做強主營業務;同時,以用戶和消費者為中心,圍繞“火鍋、正餐”消費場景,積極通過產品開發、模式創新、資源整合和產業并購等方式,達成產品創新、品牌升級、品類多元、業務革新和產業拓展的目標,進而構建公司新核心競爭力、形成新利潤增長點,實現企業創新發展。

30000+

三萬家凍品經銷商5000+

五千家凍品上下游企業10億+

交易額10億